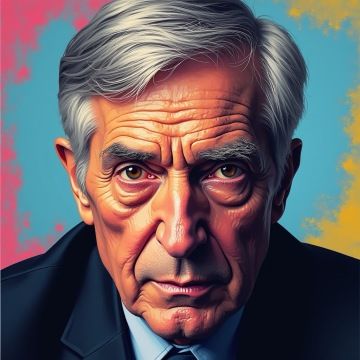

Ray Dalio: Muž, který postavil investiční impérium na principech a změnil pravidla hry

19. 6. 2025

6 minut

V roce 1975 založil Ray Dalio investiční firmu ve svém dvoupokojovém bytě v New Yorku. Dnes je Bridgewater Associates největším hedgeovým fondem světa s aktivy přes 150 miliard dolarů. Ale Dalieho skutečný přínos není jen v penězích – změnil způsob, jakým přemýšlíme o investování, managementu i životě samotném.

Dalieho All Weather Portfolio dosáhlo průměrného ročního výnosu 9,88 % při směrodatné odchylce pouhých 7,82 %. Během čtyř dekád zaznamenalo pouze tři roky s poklesem, přičemž nejhorší byl 3,93 %. Pro srovnání: běžné akciové fondy klidně ztratí 20-30 % ročně. Bridgewater vytvořil pro své klienty více peněz než jakýkoli jiný hedgeový fond v historii.

Co je ale nejzajímavější: Dalieho strategie není tajemství. Naopak – své principy systematicky sdílí a dokumentuje. V knize "Principles: Life & Work" sepsal 375 principů, které ho dovedly k úspěchu. Testuje je denně v managementu firmy s 1 500 zaměstnanci.

Ekonomika jako stroj: Dalieho revoluce v myšlení

Základ Dalieho filozofie je překvapivě jednoduchý: ekonomika funguje jako stroj s předvídatelnými částmi. Tento "ekonomický stroj" pohánějí tři hlavní síly – růst produktivity, krátkodobý dluhový cyklus (5-8 let) a dlouhodobý dluhový cyklus (50-75 let).

Z této analýzy Dalio odvodil čtyři ekonomické "sezóny":

Růst s nízkou inflací (prospívají akcie)

Růst s vysokou inflací (prospívají komodity)

Recese s nízkou inflací (prospívají dluhopisy)

Recese s vysokou inflací (prospívá zlato)

Toto není jen teoretické cvičení. Dalieho tým používá tuto analýzu k předpovídání ekonomických otočců s pozoruhodnou přesností. Předvídal finanční krizi 2008, dluhovou krizi v Evropě i mnoho dalších událostí.

Praktické využití: Místo spoléhání na intuici sledujte makroekonomické indikátory a přizpůsobujte tomu svou strategii. Ekonomické cykly jsou předvídatelnější, než se zdá.

All Weather: Portfolio pro všechna počasí

Většina investorů mylně věří, že když má 50% akcií a 50% dluhopisů, má diverzifikované portfolio. Dalio prokázal, že ve skutečnosti na akcie připadá až 80% celkového rizika takového portfolia.

Jeho All Weather strategie používá úplně jiný přístup – diverzifikaci podle rizika, ne podle kapitálu:

40% dlouhodobé státní dluhopisy

30% akcie

15% střednědobé státní dluhopisy

7,5% komodity

7,5% zlato

Cílem není vyhrát v bull marketu, ale mít portfolio, které obstojí v jakémkoli ekonomickém prostředí. Každá třída aktiv přispívá přibližně stejným dílem k celkovému riziku.

Klíčové pozorování: Skutečná diverzifikace znamená, že žádná ekonomická sezóna nezničí vaše portfolio. Možná nevyhrajete každý rok, ale nikdy neprohrajete katastrofálně.

Radikální transparentnost: Management revoluce

Asi nejkontroverznější Dalieho inovace se týká firemní kultury. Bridgewater praktikuje "radikální transparentnost" – všechna setkání se nahrávají, zaměstnanci si navzájem dávají brutálně otevřenou zpětnou vazbu a každý má přístup k hodnocením ostatních.

Zní to jako dystopie? Dalio tvrdí opak. Realita je lepší než iluze, i když je bolestivá. Radikální transparentnost umožňuje rychle identifikovat problémy a chyby. Místo politikaření a skrývání se chyby řeší ihned.

V investování to znamená být brutálně upřímný ohledně svých selhání. Vést podrobné záznamy všech rozhodnutí. Hledat lidi, kteří s vámi nesouhlasí – jsou cennější než ti, kdo vás chválí.

Osobní aplikace: Vytvořte si systém pro sledování všech svých investičních rozhodnutí a jejich výsledků. Pravidelně analyzujte, kde se mýlíte a proč.

Principy místo emocí: Systematizace rozhodování

Dalio věří, že nejlepší rozhodnutí vznikají kombinací logiky a intuice podle jasných principů. Proto vyvinul systematické přístupy k rozhodování, které minimalizují vliv emocí a kognitivních zkreslení.

Jeho mantra: "Buďte hyperrealistický – snažte se pochopit realitu takovou, jaká je, ne takovou, jakou byste ji chtěli mít."

Investiční procesy Bridgewater jsou založeny na systematickém sběru dat, testování hypotéz na historických údajích, kvantifikaci pravděpodobností a diverzifikaci sázek místo spoléhání na jeden "správný" názor.

Praktická rada: Definujte si jasná pravidla pro vstup a výstup z pozic. Testujte své strategie na historických datech. Mějte připravené postupy pro stresové situace.

Chyby jako učitelé: Evoluce skrze bolest

V 80. letech Dalio téměř zbankrotoval kvůli špatné prognóze. Místo aby se vzdal, udělal z této zkušenosti základ své filozofie. Chyby považuje za nejcennější učitele – ale pouze pokud se z nich skutečně poučíme.

Jeho systematický přístup k chybám:

Identifikace co nejdříve

Analýza příčin bez obhajoby

Vytvoření principů pro prevenci

Testování v praxi

"Chyby jsou přirozená součást evolučního procesu," říká Dalio. "Klíčové je rychle se z nich poučit a nevytvářet systémy, které vás od nich izolují."

Osobní doporučení: Veďte si "deník chyb" s analýzou každého špatného rozhodnutí. Pravidelně revidujte a upravujte své principy na základě zkušeností.

Co se můžeme naučit od Dalia

Dalieho přístup lze destilovat do několika zásadních pozorování:

Systematičnost převažuje nad intuicí. Ekonomické cykly jsou předvídatelnější, než se zdá. Skutečná diverzifikace chrání před katastrofou. Transparentnost k sobě i ostatním je základ správných rozhodnutí. Chyby jsou nejcennější učitelé – pokud je umíme využít.

Ale možná nejdůležitější lekce je tato: úspěšný investor není ten, kdo nikdy nedělá chyby, ale ten, kdo má principy pro rychlé poučení se z nich.

Závěrečné zamyšlení: V době nepředvídatelných trhů a ekonomické nejistoty nám Dalieho systematický přístup nabízí stabilní cestu. Nejde o magickou formuli, ale o disciplinovaný způsob myšlení, který můžete aplikovat bez ohledu na velikost vašeho portfolia.

Jak sám Dalio říká: "Principy jsou způsoby jednání, které fungují znovu a znovu v podobných situacích." A právě to z jeho přístupu dělá nadčasový návod pro každého, kdo chce investovat s rozumem, daty a chladnou hlavou.